Карты с кэшбэком для Алиэкспресс

Банковские карты с кэшбэком — еще один не плохой способ сэкономить лишнюю копейку. Вы просто расплачиваетесь такой картой в любимом магазине и cashback сразу же возвращается на ваш счет. Никаких лишних переходов по ссылкам и прочего.

И даже не смотря на некоторые недостатки таких карт, вроде платы за оформление или годовое обслуживание, пользоваться ими гораздо выгоднее чем обычными.

Плюсы:

- Удобство и простота использования

- Кэшбэк на онлайн и оффлайн покупки

- Возможность использования совместно с cashback сервисами, купонами и промо-кодами.

Минусы:

- Процент возврата ниже чем в сервисах, но не намного.

- Плата за оформление и обслуживание карты.

- Дополнительные проценты по кредиту (для кредитных карт)

Стоит отметить, что карты с кэшбэком могут быть как кредитными так и дебетовыми. Проценты возврата у первых обычно выше, но и проценты за кредит не маленькие. Например, проценты возврата с покупок Алиэкспресс у кредитной и дебетовой карты Тинькофф Алиэкспресс — 5% и 2% соответственно.

Разница более чем в два процента. Какую из них выбрать, решить вам. и если уж говорить конкретно про Aliexpress, то условия у этих двух карт лучше чем у конкурентов.

Лучшие карты с cashback для Алиэкспресс

Начнем с лучших карт для покупок на Алиэкспресс с кэшбэком.

Карта Польза от ХоумКредит

- От 4.2% за покупки на Алиэкспресс.

- 3% на покупки в категориях «АЗС, Аптеки, Кафе».

- 5% — 10% за покупки в магазинах партнеров.

- Проценты на остаток — до 10% годовых

- Обслуживание карты — бесплатно

- Комиссия за снятие наличных — нет

Карта Тинькофф «AliExpress« (кредитная)»

- Кэшбэк за покупки на AliExpress.com — 5.00%

- Кэшбэк за любые покупки — 1.00%

- Кредитный лимит — 700 000 руб.

- Беспроцентный период — до 55 дней

- Процентная ставка — от 23,9% годовых

- Комиссия за снятие наличных — 390 руб

Как выбрать выгодную карту с кэшбэком?

А теперь постараемся разобраться, какую карту с кэшбэком лучше выбрать. Отмечу сразу что единственно верного ответа на этот вопрос быть не может. Ведь проценты возврата далеко не единственный критерий, на который стоит ориентироваться. В зависимости от того, для каких целей вы чаще всего будете использовать карту, условия одного банка окажутся более выгодными, даже не смотря на меньший базовый cashback. Скажу больше, иногда лучше завести несколько платежных карт, каждую под свои цели, чтобы выжать максимум кэшбэка и прочих бонусов, предлагаемых банками.

Особенно в этом плане отличился банк Тинькофф, который выпустил десяток кредитных карт для самых разных случаев — карты для покупок на Алиэкспресс, EBAY, в Google Play, карта для геймеров All games и т.д.

Поэтому в данной статье мы рассмотрим основные критерии, на которые стоит ориентировать при выборе банковской карты с cashback. А уж какая из них подойдет вам больше, решать только вам.

Итак, первый и самый очевидный параметр — Размер кэшбэка. Казалось бы все очевидно — чем больше тем лучше. Однако не стоит сразу кидаться на большие цифры.

У многих банков размер базового кэшбэка всего 1-1.5%, согласитесь маловато, но при этом у них есть возможность выбрать одну или несколько категорий товаров или магазинов, за которые вы сможете вернуть существенно больше денег, нежели по базовой ставке. В этих случаях процент возврата может достигать 10%, а иногда и 30% от суммы покупок.

Так перед тем, как оформить ту или иную карту с кэшбэком, вам стоит определиться, на какие нужды вы тратите больше всего денег.

Например, если существенную часть ваших расходов занимают траты на топливо, то карта с возможностью получать повышенные проценты именно за эту категорию товаров будет наиболее выгодной. Такая же ситуация и с покупками на Алиэкспресс — самым лучшим вариантом будет карта с индивидуальными условиями конкретно для этого магазина (Tinkoff Aliexpress к примеру).

Кредитная или дебетовая карта — еще один не маловажный фактор. С одной стороны условия по кредитным картам на порядок лучше, чем по дебетовым. Суммы возврата здесь больше, есть беспроцентный период, в среднем 50 -60 дней, и не плохой кредитный лимит для покупок.

С другой стороны в дебетовых картах есть возможность получать % за год на остаток средств на счету (есть конечно и универсальные дебетово-кредитные карты), вам не придется платить огромные проценты, в случае просрочки платежа по кредиту. Да и комиссии за снятие наличных тут нет, по крайней мере у большинства банков.

К тому же кредитную карту сможет оформить далеко не каждый. Людям без постоянной работы, большим количеством кредитов или долгами перед судебными приставами, такую карту врятли одобрят.

Как видите и там и там есть свои плюсы и минусы. Чтобы вам удобнее было разобраться, рассмотрим из более наглядно.

Кредитные карты с кэшбэком:

Плюсы:

- Высокий кэшбэк

- Длительный беспроцентный период

- Хороший кредитный лимит

Минусы:

- Высокие проценты по кредиту

- Комиссия за снятие наличных

- Строгие требования к клиенту при оформлении

Дебетовые карты с кэшбэком:

Плюсы:

- Возможность получать % на остаток средств на карте

- Нет комиссии за снятие наличных

- Нет процентов и доп. сборов.

- Менее строгие условия для оформления

Минусы:

- Меньший кешбек нежели у кредитных карт

- Возможность тратить только собственные средства, имеющиеся в данный момент на счету.

Так что какую карту с кэшбэком выбрать, кредитную или дебетовую, каждый решает за себя.

Бонусы или деньги — также значимый момент, на который стоит обращать внимание. Во многих банках нам предлагают вернуть не плохие проценты с каждой покупки. Однако возвращаться они будут не в виде реальных денег, которые можно снять с карты и потратить куда угодно, а виде бонусов.

В принципе, этими бонусами вы сможете оплатить большую часть свои покупок по данной карте. Так что такая форма возврата кэшбэка не должна вас отталкивать.

Условия оформления и обслуживания карты — и здесь помимо стоимости оформления карты и ее годового обслуживания стоит обратить внимание на наличие платы за такие функции как:

- Интернет-банкинг

- Мобильный банк

- СМС — информирование

- Выписки по транзакциям

Наличие платы за эти услуги может и покажется мелочью, но оно будет ежемесячно съедать по 100 — 150 рублей с вашего счета.

Здесь же стоит отметить и наличие дополнительной комиссии за снятие наличных. Согласитесь, не приятно когда за снятие 1000 рублей, с вас взимают комиссию в 100 рублей. Мелочь, а не приятно.

Обзор лучших карт с кэшбэком

Дебетовая карта СМАРТ кэшбэком от банка открытие.

Очень не плохая банковская карта, с хорошими условиями и кэшбэком. Одним и главных преимуществ является то, что cashback здесь начисляется не бонусами, а живыми деньгами, которые можно снять и потратить на что угодно.

Бесплатный выпуск карты

Оформить смарт карту вы можете абсолютно бесплатно. К тому же в 36 городах России она будет бесплатно доставлена вам курьером. В остальных регионах ее можно получить, придя в отделение банка «Открытие».

Карта бесплатно доставляется курьером в 36 городах РФ: Москва, Санкт-Петербург, Белгород, Белоярский, Волгоград, Воронеж, Екатеринбург, Ижевск, Иркутск, Казань, Калининград, Краснодар, Красноярск, Курган, Нефтеюганск, Нижневартовск, Нижний Новгород, Новосибирск, Нягань, Омск, Пермь, Пыть-Ях, Ростов-на-Дону, Самара, Саратов, Советский, Сочи, Старый Оскол, Сургут, Тюмень, Уфа, Хабаровск, Ханты-Мансийск, Челябинск, Ярославль.

Карта является именной, выдается на 3 года и снабжена модулем бесконтактной оплаты.

Бесплатное обслуживание

Справедливости ради стоит отметить, что обслуживание здесь условно-бесплатное. Что это значит?

Для того чтобы не платить за обслуживание Смарт-карты, вам необходимо выполнить хотя бы одно из 2 условий:

- Месячные расходы по вашей карте должны быть более 30 000 рублей.

- Среднемесячный остаток на вашей смарт карте должен быть более 30 000 рублей. (при расчетах, каждый календарный день месяца на вашей карте должно быть не менее 30 000 рублей.)

Если данные условия не выполняются, то плата за обслуживание карты составит 299 рублей в месяц.

Кэшбэк по Смарт-карте банка Открытие

Какой же cashback можно получить по данной карте?

- 1% — на все покупки, при условии что ваши ежемесячные расходы по карте составили менее 30 000 рублей.

- 1.5% — за все покупки, при условии что ваши ежемесячные расходы по карте составили более 30 000 рублей.

- 10% — за покупки в специальных промо-категориях.

В сентябре этого года повышенный кэшбэк начисляется за покупки в категориях — «Магазины косметики», «Аптеки».

Отмечу, что максимальный кэшбэк, который можно получить в промо-категориях — не более 2000 рублей за месяц.

Проценты на остаток по счету

Помимо cashback вы можете получить проценты на среднемесячный остаток денежных средств на вашем Смарт Счете.

Условия начисление следующие:

- до 29 999,99 RUB — 8% годовых

- от 30 000 RUB до 499 999,99 RUB — 6% годовых

- от 500 000 RUB и более — 4% годовых

Картa Cash Back от Альфа-банка

Пожалуй лучшая карта для автомобилистов. Здесь вы получите самый высокий кэшбэк за заправки на АЗС. За остальные покупки процент возврата примерно такой же как и у конкурентов, но об этом чуть ниже.

Пожалуй лучшая карта для автомобилистов. Здесь вы получите самый высокий кэшбэк за заправки на АЗС. За остальные покупки процент возврата примерно такой же как и у конкурентов, но об этом чуть ниже.

Выпускаются данные карты двух видов — кредитная и дебетовая, при этом проценты кэшбэка в них одинаковые:

- 10% — за покупки на АЗС (топливо и сопутствующие товары).

- 5% — за покупки в категории «Рестораны и кафе».

- 1% — за все остальные покупки.

Однако стоит отметить, что максимальная сумма, которую можно сэкономить за месяц ограничена.

Для дебетовой карты действуют следующие условия:

Как видите в обоих случаях вам необходимо тратить по карте не менее 20 000 рублей, для того чтобы получить кэшбэк.

Условия использования дебетовой карты cash back

При оформлении вы получите именную карту MasterCard, с чипом и модулем бесконтактной оплаты.

- Срок действия карты — 5 лет

- Выпуск карты — бесплатно

- Обслуживание — 1 990 рублей в год

- Мобильный банк и СМС информирование — бесплатно

- Комиссия за снятие и внесение средств — отсутствует (при использовании банкоматов от Альфа-банк и банков партнеров )

Проценты на остаток по счету

В рамках пакета услуг «Оптимум» вы будете получать до 7% годовых на остаток по накопительному счету.

Условия использования кредитной карты cash back от Альфа банка

При оформлении вы получаете именную карту MasterCard с чипом и модулем бесконтактной оплаты.

- Выпуск карты — бесплатно.

- Обслуживание — 3990 рублей в год.

- Кредитный лимит — 300 000 рублей.

- Процентная ставка — от 23,99% годовых.

- Мобильный банк и смс информирование — бесплатно.

Карта с кэшбэком Tinkoff Black Platinum

Чуть выше мы уже говорил о картах Тинькофф ориентированных под Алиэкспресс. Однако если вы не являетесь большим фанатом товаров из Китая, и хотите получать кэшбэк за покупки и в других магазинах, то можно присмотреться к дебетовой карте Tinkoff Black Platinum.

Чуть выше мы уже говорил о картах Тинькофф ориентированных под Алиэкспресс. Однако если вы не являетесь большим фанатом товаров из Китая, и хотите получать кэшбэк за покупки и в других магазинах, то можно присмотреться к дебетовой карте Tinkoff Black Platinum.

Как и в большинстве других банков, по этой карте вы можете получать повышенный cashback за покупки в лспециальных категориях и базовый cashback за все остальные покупки.

При этом несмомненным плюсом Black Platinum, является возможность самостоятельно выбрать те категории товаров, за которые вы хотите получать увеличенный кэшбэк.

Итак, при оплате покупок данной картой вы будете получать:

- 5% cashabck — за покупки в спец. категориях

- 1% cashback — за остальные покупки

- от 3% до 30% — за покупки по спец. предложениям от магазинов-партнеров.

Обратите внимание — максимальная сумма кэшбэка за месяц составляет — 3000 рублей.

Процент на остаток по счету

При условии, что ваши ежемесячные расходы по карте составят от 3000 рублей и более, вы сможете получить 7% годовых на остаток до 300 000 рублей и 3% на остаток свыше 300 000 рублей.

При расходах менее 3000 тыс. рублей вы получите 3% годовых на весь баланс.

Условия использования дебетовой карты с кэшбэком Tinkoff Black Platinum

- Выпуск карты — бесплатно

- Обслуживание — первые 2 мес.бесплатно. Далее вам необходимо поддерживать на счете карты сумму не менее 30 000 рублей, для продолжения бесплатного обслуживания. В противном случае стоимость обслуживания карты составит — 99 рублей в месяц.

- Мобильный банк — бесплатно

- SMS банк — 39 рублей в месяц

- Комиссия за снятие наличных — на сумму от 3000 до 150 000 рублей — бесплатно. Далее 2% , минимум 90 рублей.

- Пополнение внутренним или внешним банковским переводом — бесплатно

- Пополнение карты через партнеров — до 300 000 рублей — бесплатно. Далее 2% от суммы превышения лимита в 300 000.

Стоит отметить, что Tinkoff — представляет собой полностью online-банк. У него нет ни своих отделений, ни банкоматов. Поэтому все расчеты осуществляются через партнеров — отсюда и комиссии за пополнение и снятие наличных свыше установленных сумм.

Дебетовая карта с кэшбэком «Билайн»

Еще одна не плохая дебетовая карта с возможность получать cashback и процент на остаток по счету, хотя и не лишена своих недостатков, а именно — комиссия за снятие средств на сумму менее 5 тысяч рублей. Но обо всем по порядку.

Кэшбэк по карте Билайн

Оплачивая покупки картой Билайн вы будете получать cashback в виде бонусов. Проценты возврата следующие:

- 1% — за все покупки

- 5% — за покупки в любимых категориях. Категории можно выбирать самостоятельно, всего их 9:Рестораны, Общественный транспорт, Цветы, Домашние питомцы, Дети, Такси, Авто (мойки и магазины шин), Салоны красоты, Развлечения и досуг. Одновременно можно выбрать до 3 категорий.

- до 15% — за покупки у партнеров.

Полученными бонусами можно оплачивать услуги связи Билайн и до 90% от стоимости покупок у партнеров.

% на остаток по счету

Ежемесячно вы сможете получать % на остаток средств на карте. Размер стаdки зависит от суммы средств на вашем счету:

- При остатке на счету от 500 р. до 15 000 р. — ставка 3.5%

- При остатке на счету от 15 000 до 250 000 — ставка 4.5%

- При остатке на счету свыше 250 000 рублей — ставка 7.5%

Условия использования

- Оформление карты и годовое обслуживание — бесплатно.

- Комиссия за снятие средств —

- От 0 до 5 000 р — комиссия 149 руб.

- от 5 000 р до 50 000 — комиссия 0%.

- свыше 50 000 — комиссия 2%, но не менее 199 рублей.

- Пополнение карты — бесплатно.

- Интернет банк, мобильный банк и смс информирование — бесплатно.

Дебетовая «Мультикарта» с кэшбэком от ВТБ24.

Мультикарта — попытка ВТБ24 универсальную карту, которая бы подошла абсолютно всем. В карте присутствует 6 видов программ лояльности. Каждая программа предоставляет клиенту особые условия по начислению кэшбэка или бонусов/миль.

Выбрать можно только одну из них, однако выбранную программу можно поменять раз в месяц. Что они из себя представляют?

- Cashabck — кэшбэк до 2% за любые покупки по карте.

- Авто — кэшбэк до 10% за покупки в категории авто (в других категориях cashback не предусмотрен).

- Рестораны — кэшбэк до 10% за покупки в категории рестораны (в других категориях cashback не предусмотрен).

- Коллекция — до 4% бонусами за любые покупки по карте.

- Путешествия — до 4% милями за любые покупки по карте.

- Сбережения — надбавка к базовой ставке % на остаток от 1 до 1.5% годовых. (кэшбэка нет)

Как видно из условий, выбор категорий Авто, Рестораны или Сбережения лишает вас кэшбэка во всех остальных категориях, что уже не есть хорошо.

Еще один существенный минус — необходимость поддерживать ежемесячный уровень расходов по карте сыше 75 000 рублей. Только в этом случае вы сможете получить максимально выгодные условия по каждой из предложенных опций. Полные условия выглядят так:

Как видите при расходах ниже 5 000 рублей в месяц вы не получите вообще ничего. И только при расходах от 75 000 в месяц условия Мультикарты становятся привлекательными.

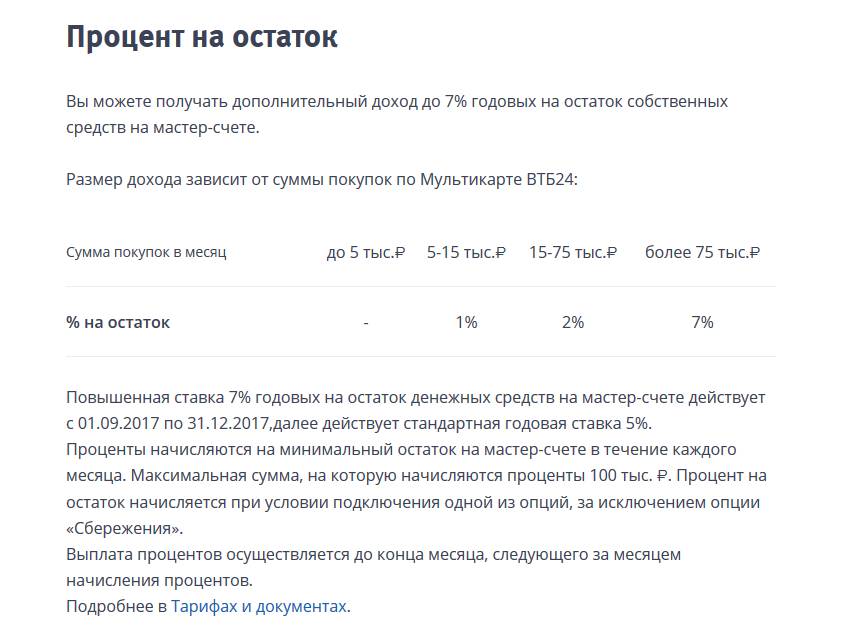

С процентами на остаток та же история:

К тому же проценты начисляются только на сумму до 100 000 рублей.

Прочие условия использования Мультикарты ВТБ24

Оформление — бесплатно

Обслуживание — Бесплатно — при ежемесячных расходах по карте 15 000 рублей, остатке на счету свыше 15 000 рублей или поступлениях на счет З/П от 15 000 р..В других случаях — 249 рублей в месяц.

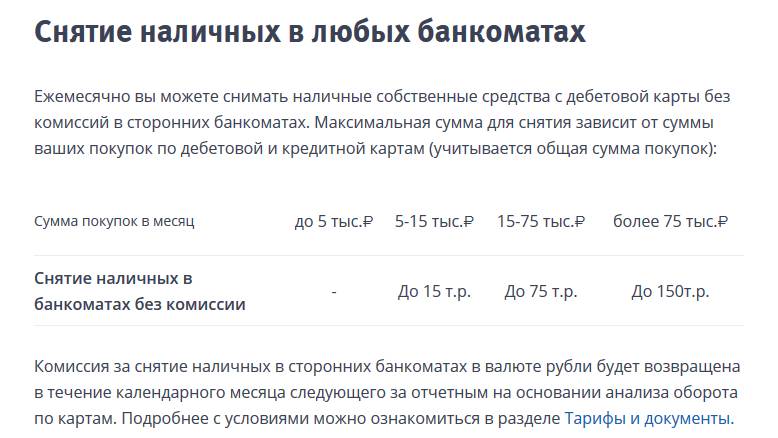

Снятие наличных в любых банкоматах — условия следующие:

При этом нужно учитывать, что сначала банк возьмет с вас комиссию в 1% (минимум 300 рублей) за каждое снятие, и только в следующий месяц вернет вам ее, при соблюдении вами условий.

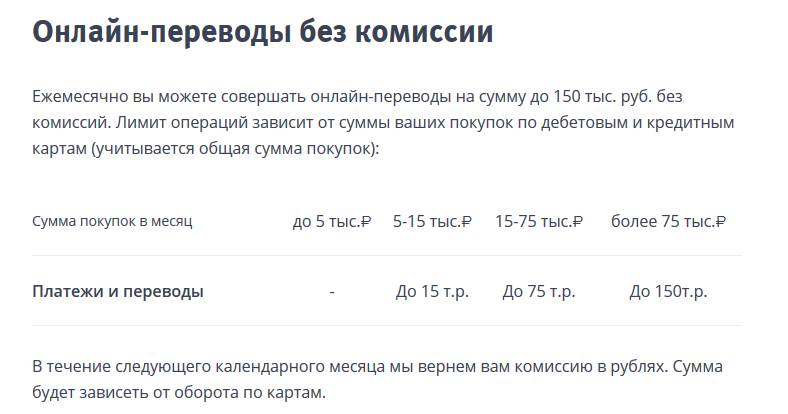

Онлайн переводы — бесплатно, при соблюдении условий:

Опять же, сначала банк возьмет с вас комиссию, и вернет ее только на следующий месяц.

В целом Мультикарта от ВТБ24 ориентирована на более менее состоятельных клиентов, способных поддерживать необходимый уровень расходов в месяц. А учитывая что самые «вкусные» условия достигаются при расходах в 75 000 рублей в месяц, данное предложение выглядит не так уж и привлекательно. Кто из вас тратит на АЗС больше 75 000 рублей ежемесячно?

МожноВсе от Росбанка

МожноВсе от Росбанка